Prof. univ. dr. Ștefan Daniel Armeanu, vicepreședinte A.S.F.:

Pensiile private au un impact semnificativ asupra dezvoltării economice indiferent de orizontul de timp, fie că ne referim la dezvoltarea pe termen scurt sau pe termen lung. Pe termen scurt, sistemul de pensii private contribuie la creșterea PIB prin investițiile efectuate de fondurile de pensii în economia reală, prin asigurarea finanțării statului și a companiilor, cât și prin susținerea consumului, ca efect al plății pensiilor viagere către populație.

De asemenea, ținând cont de faptul că orizontul investițional al fondurilor de pensii private este pe termen lung, în corelație cu durata obligațiilor față de participanți, activitățile de investiții și de asigurare a unui venit suplimentar pentru populație pot influența semnificativ factorii de producție, capitalul și munca și contribuie la dezvoltarea economică pe termen lung.

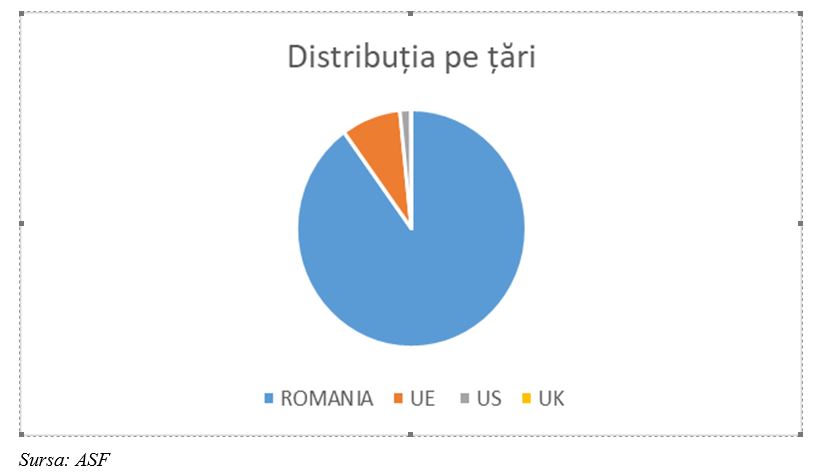

Sistemul de pensii private stimulează totodată și economisirea pe termen lung pentru pensie, sumele acumulate sub forma activelor fondurilor de pensii private sunt investite în economie pe perioade lungi, predictibile, reprezentând o sursă stabilă de finanțare a economiei și a statului. Fondurile de pensii sunt investitori instituționali care sprijină în principal economia locală și reprezintă un factor de echilibru și de stabilitate, compensând retragerea capitalului speculativ în perioade de criză. Astfel, se manifestă rolul stabilizator al fondurilor de pensii în finanțarea autohtonă, după cum rezultă și din distribuția pe țări a plasamentelor, ținând cont de expunerea predominantă pe România (90,02% în luna septembrie 2020).

Investițiile fondurilor de pensii private se realizează preponderent în societăți listate pe piața de capital, care sunt transparente și care respectă guvernanța corporativă, stimulând dezvoltarea pieței primare prin asigurarea finanțării în cadrul ofertelor publice primare iar, în cazul pieței secundare, prin îmbunătățirea adâncimii și lichidității acesteia.

Fondurile de pensii private contribuie direct la dezvoltarea economică, din postura de parteneri ai întreprinzătorilor, ai acționarilor, atunci când investesc în titluri de capital, precum și din postura de finanțatori, când investesc în obligațiuni corporative, reprezentând totodată și o alternativă la finanțarea bancară.

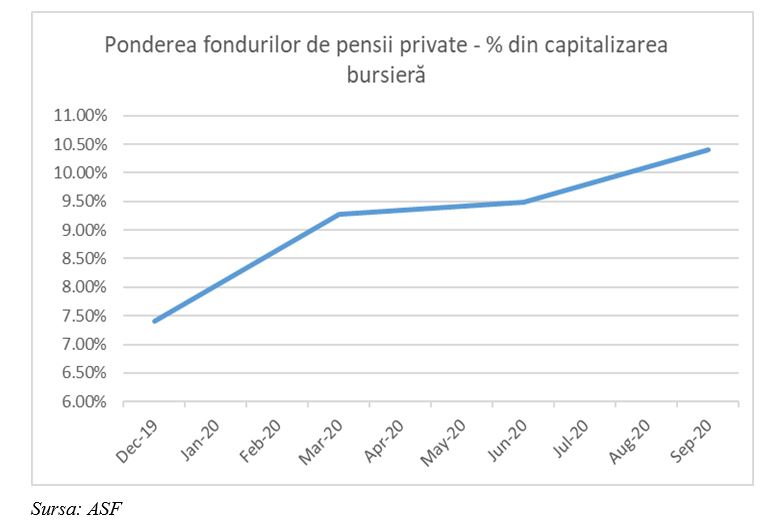

În ceea ce privește contribuția la piața de capital din România se observă o creștere constantă a deținerilor fondurilor de pensii private în ponderea capitalizării bursiere, așa cum este redat în graficul de mai jos (s-au avut în vedere deținerile directe în emitenți locali).

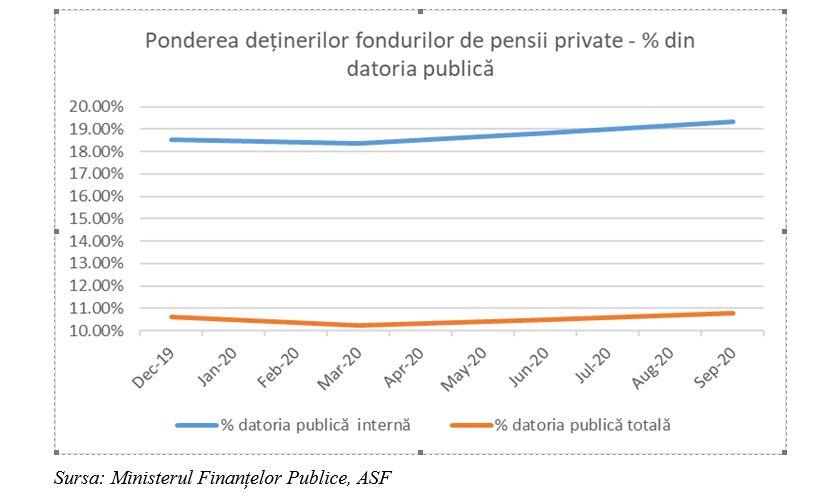

Prin intermediul investițiilor în titluri de stat, fondurile contribuie la asigurarea pe termen lung a necesarului de finanțare a statului, care utilizează fondurile inclusiv pentru investiții, care să genereze la rândul lor creștere economică sustenabilă. Este de dorit ca o parte semnificativă a datoriei publice să fie deținută de investitori instituționali locali, cu un comportament predictibil și cu strategii pe termen lung, care pot acționa ca un buffer, în condiții de volatilitate ridicată a piețelor financiare.

Mai mult, investițiile fondurilor de pensii au un efect multiplicator asupra economiei, generând o majorare a veniturilor întreprinderilor, susținând creșterea venitului salarial și ulterior a consumului.

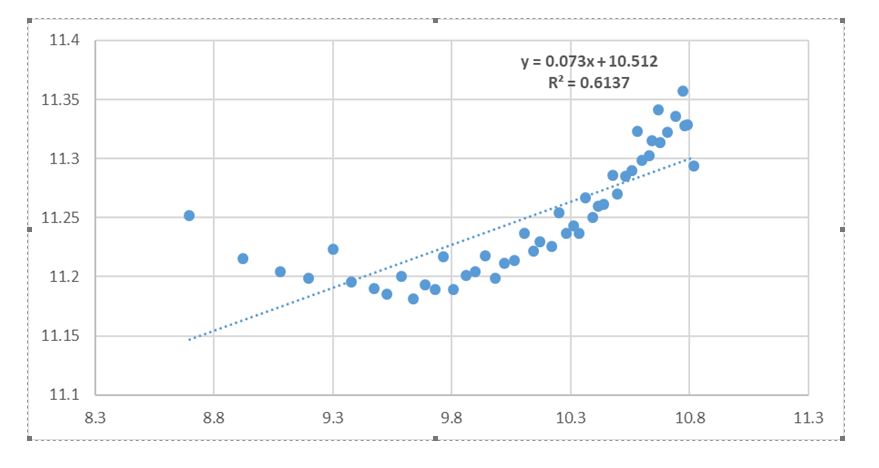

Impactul investițiilor fondurilor de pensii private, cu deosebire a celor de Pilon II, asupra creșterii economice se poate pune în evidență prin intermediul unei estimări pe baza modelului de regresie având ca variabile PIB real ajustat sezonier și valoarea activelor nete ale fondurilor de pensii Pilon II (transformate prin prelucrări statistice specifice utilizării variabilelor în modele econometrice – de exemplu aplicarea logaritmului natural sau a diferențierii valorilor). Datele utilizate în analiză sunt trimestriale și acoperă perioada de la începutul sistemului de pensii private (2008, trimestrul al doilea) până în prezent (2020, trimestrul al doilea). Principala concluzie desprinsă din rezultatele modelului este existența unei legături semnificative statistic între PIB și activele nete ale fondurilor de pensii. Mergând mai în detaliu în interpretarea rezultatelor se observă că o variație a ratei de creștere a activelor nete ale fondurilor de pensii Pilon II de 1% ar putea avea un impact de aproximativ 0,07 % asupra PIB-ului, în scenariul acțiunii acestui factor izolat.

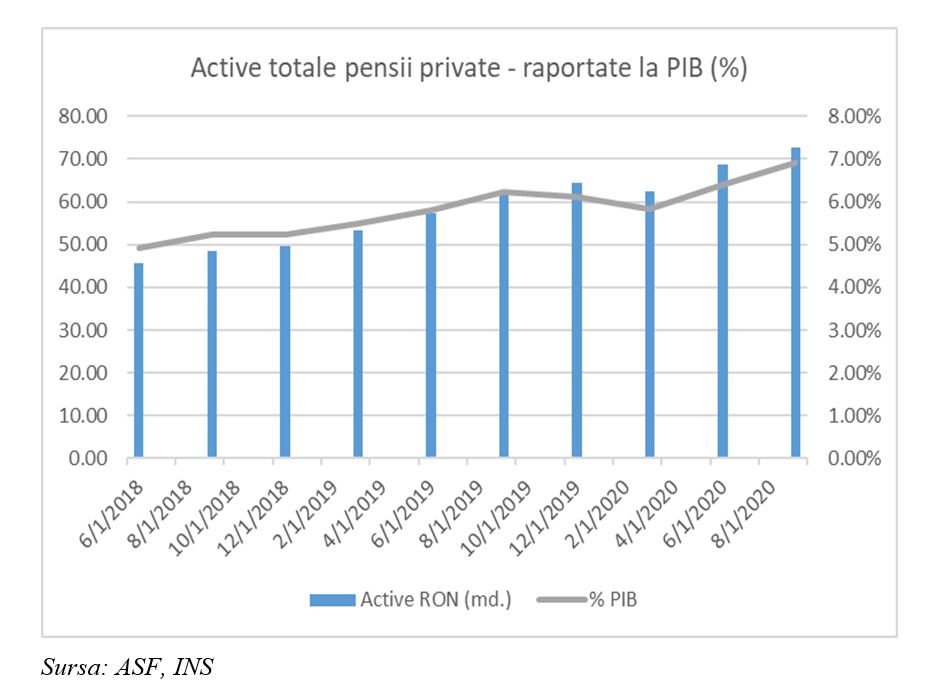

După cum se observă în graficul de mai jos, activele gestionate de fondurile de pensii au cunoscut evoluții pozitive de la an la an (creștere de peste 19% în ultimii ani) atât în valoare absolută, cât și ca procent exprimat în funcție de PIB (fiind la o valoare de peste 6%).

Luând în considerare și alți factori, precum structura PIB bazată în proporție de aproximativ 20% pe investiții, partea din activele nete ale fondurilor de pensii alocată investițiilor în titluri de stat (aproape 70%), ponderea investițiilor pe piața de capital (aproximativ 20%), precum și valoarea coeficientului de corelație dintre variabile, atunci influența majorării cu 19% a activelor nete (care a avut loc în ultimul an) asupra creșterii economice este în jur de 0,5 pp.

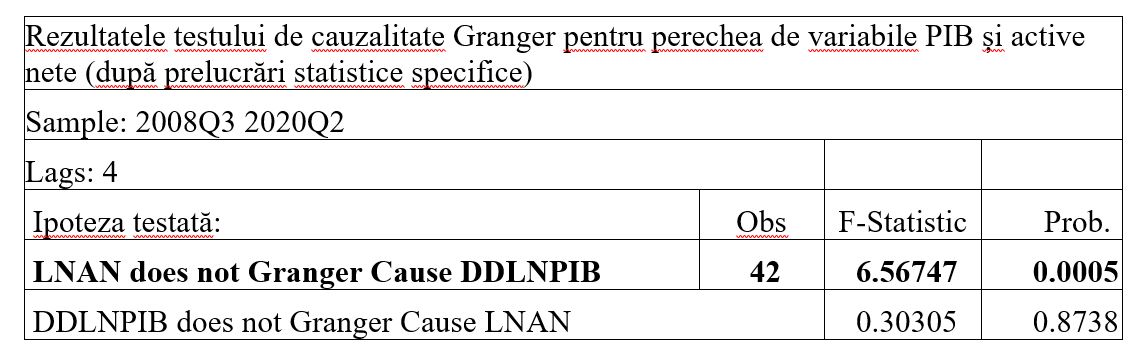

Influența sectorului de pensii private asupra dezvoltării economiei reiese și din testul Granger, care relevă faptul că se manifestă o cauzalitate unidirecțională semnificativă statistic dinspre variabila activelor nete către variabila PIB.

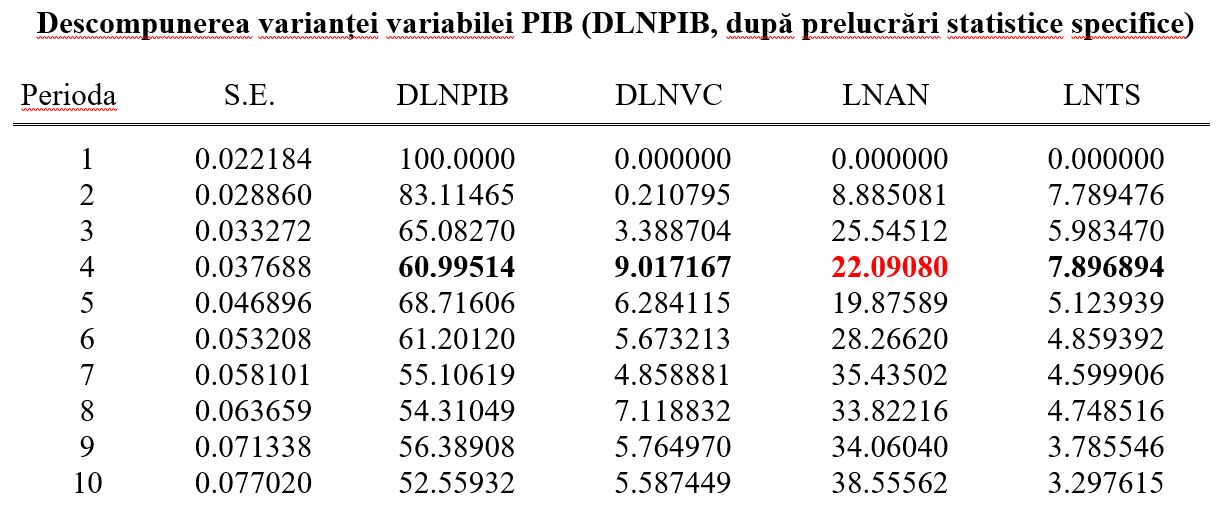

Utilizând un model VECM de descompunere a variantei PIB în funcție de valoarea contribuțiilor la fondurile de pensii Pilonul 2, a activelor nete și a valorii titlurilor de stat aflate în portofoliilor acestor fonduri, se constată că variabila active nete are o influență semnificativă (de peste 22% cu un lag optim de 4 trimestre) asupra variabilității dezvoltării economice.

Astfel, analiza econometrică pune în evidență faptul că sistemul de pensii private, cu accent în cazul nostru pe fondurile Pilon II, contribuie la creșterea economică cu aproximativ 0,5 pp, este într-o corelație puternică (coeficient de corelație de aproximativ 90%) cu dezvoltarea economică și are o influență semnificativă asupra dezvoltării atât pe termen scurt, cât și pe termen lung.

Nu trebuie să pierdem din vedere faptul că un sistem de pensii private dezvoltat este parte a mixului optim de politici care adresează tendința din ultimele decenii de majorare a ponderii populației în vârstă rezultată din efectul combinat al creșterii speranței de viață însoțită de scăderea constantă a natalității. Țările dezvoltate, care au un nivelul de trai ridicat, au reușit să compenseze într-o oarecare măsură această evoluție prin imigrație, atrăgând forța de muncă în detrimentul țărilor care sunt sursă a emigrației. Această evoluție provoacă temeri, atât în țările cu economii dezvoltate, cât și în cele cu economii emergente, cu privire la capacitatea sistemului public de pensii, bazat pe solidaritate inter-generațională, de a asigura un venit de înlocuire decent la pensie. O soluție, care să compenseze acest dezechilibru și să asigure un nivel de trai, cât mai apropiat de cel avut în ultimii ani din perioada activă, este cea a pensiilor private, bazate pe contributivitate și finanțate de către salariați și/sau angajatori, mai ales în condițiile în care sistemul privat de pensii are un aport semnificativ la dezvoltarea economică și un rol activ în finanțarea datoriei publice și a sectorului privat.